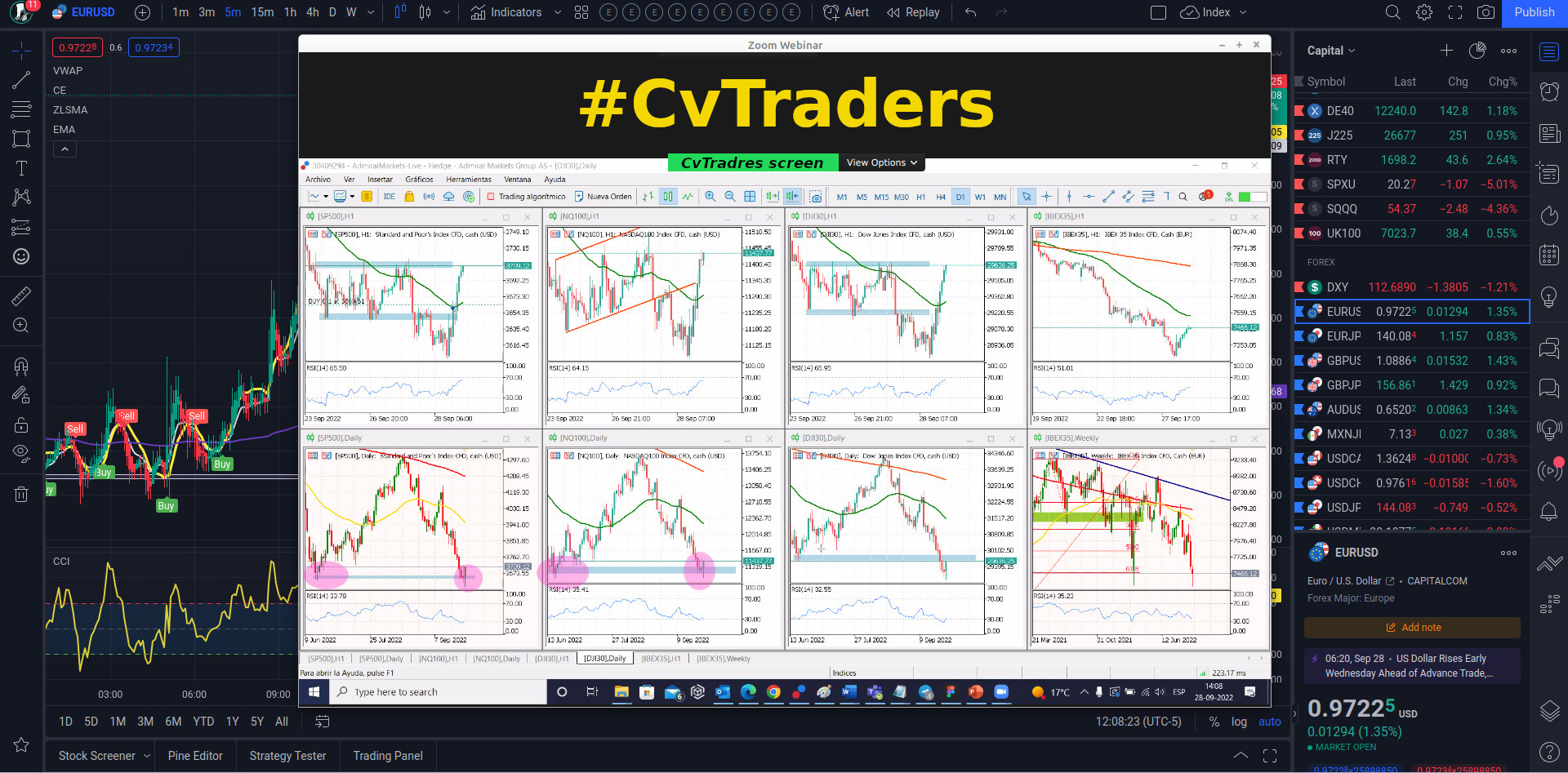

¿Qué es el trading de CFD?

El trading de CFD se define como "la compra y la venta de CFD". Te invitamos a conocer el Grupo Virtual de la Comunidad de Traders: CvTraders.

Los CFD son un producto derivado porque te permiten invertir en mercados como acciones, divisas, índices y materias primas sin tener que adquirir los activos subyacentes.

En su lugar, cuando operas con un CFD, acuerdas negociar sobre la diferencia en el valor de un activo entre el nivel en el que el contrato se abre y el nivel en el que se cierra. Uno de los mayores beneficios del trading de CFD es que puedes invertir en el movimiento de precios en ambos sentidos, y el beneficio o la pérdida dependen del grado de exactitud de tu previsión.

Las siguientes secciones explican algunas de los principales usos y características de los contratos por diferencia:

- Ir largo o ir corto

- Apalancamiento

- Margen

- Cobertura

Trading en largo y en corto con CFD

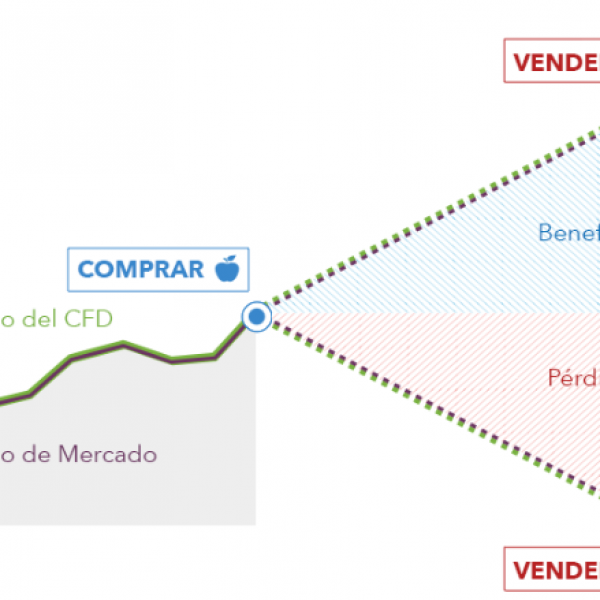

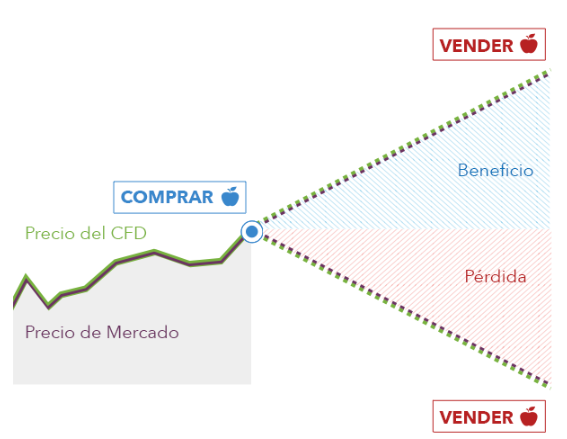

El trading de CFD te permite invertir en los movimientos de los precios en ambas direcciones. Puedes operar de forma estándar, generando un beneficio cuando los precios de un mercado suben, y también puedes abrir una posición corta con CFD, que generará un beneficio cuando el precio del mercado subyacente descienda. Esto se denomina vender o ir corto, en oposición a comprar o ir largo.

Si crees que el precio de las acciones de Apple va a caer, por ejemplo, podrías vender un CFD sobre acciones de la compañía. Seguirás negociando sobre la diferencia de precio entre el nivel de apertura y de cierre, pero obtendrás un beneficio si el precio de las acciones baja y una pérdida si el precio aumenta.

En ambos tipos de operación, corta o larga, los beneficios y pérdidas solo se harán efectivos cuando la posición sea cerrada.

Apalancamiento de CFD

El trading de CFD es apalancado, lo que significa que puedes obtener una exposición mayor sin tener que abonar el coste total de la posición desde el principio. Pongamos que quieres abrir una posición equivalente a 500 acciones de Apple. Con una operación estándar, tendrías que pagar el coste total de las acciones. Sin embargo, con un CFD podrías operar depositando un 20% del coste total.

El apalancamiento en los CFD te permite aumentar tu capital, pero es importante tener en cuenta que el beneficio o la pérdida seguirán siendo calculados en función del tamaño completo de tu posición. En el ejemplo anterior, sería la diferencia en el precio de 500 acciones de Apple desde el momento en el que abriste tu posición hasta el momento en el que la cerraste. Esto quiere decir que los beneficios pueden verse multiplicados, pero también tus pérdidas, que podrían llegar a superar tu depósito inicial. Por este motivo, es importante prestar atención a la ratio de apalancamiento y asegurarte de que estás operando dentro de tus posibilidades.

Margen de CFD

El trading con apalancamiento se denomina en ocasiones "trading con margen", ya que los fondos requeridos para abrir y mantener una posición (es decir, el margen) son solo una parte de su tamaño total.

En el trading de CFD existen dos tipos de márgenes. Es necesario un margen como depósito para abrir una posición, mientras que un margen de mantenimiento puede serte requerido si tu operación se acerca a pérdidas que no pueden ser cubiertas por tu depósito inicial y los fondos adicionales que puedas tener en tu cuenta de CFD. Si esto ocurriera, podrías recibir una llamada de margen de tu proveedor para solicitarte el ingreso de más fondos en tu cuenta. Si no aportas los fondos suficientes, tu posición puede ser cerrada y las pérdidas sufridas se harán efectivas.

Cobertura de CFD

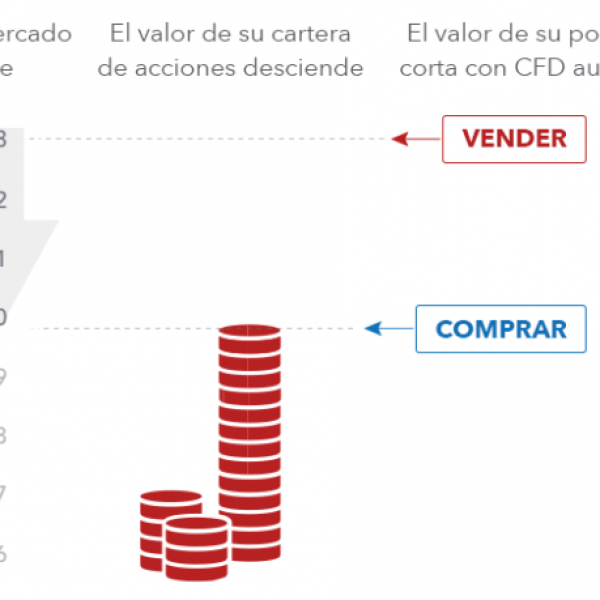

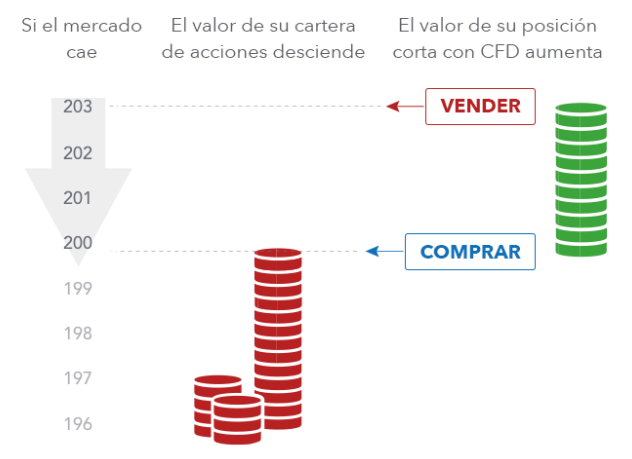

Los CFD también pueden ser usados como operación de cobertura frente a pérdidas en otras posiciones abiertas.

Por ejemplo, si piensas que las acciones de la empresa ABC Limited en tu cartera pueden sufrir una caída en su valor a corto plazo como respuesta a, por ejemplo, unas ganancias de la compañía más bajas de lo esperado, podrías compensar parte de la potencial pérdida yendo corto en el mercado con una operación con un CFD. Si decidieras minimizar tu riesgo con una operación de cobertura de este tipo, cualquier caída en el valor de las acciones de ABC Limited de tu cartera estarían compensadas por un beneficio en tu posición corta con CFD.

¿Cómo funcionan los CFD?

Ahora que ya entiendes qué son los contratos por diferencia, es el momento de echar un vistazo a cómo funcionan los CFD. En esta sección vamos a explicar cuatro de los conceptos fundamentales en el trading de CFD: spreads, tamaño de la operación, duración y beneficios/pérdidas.

Spread y comisión

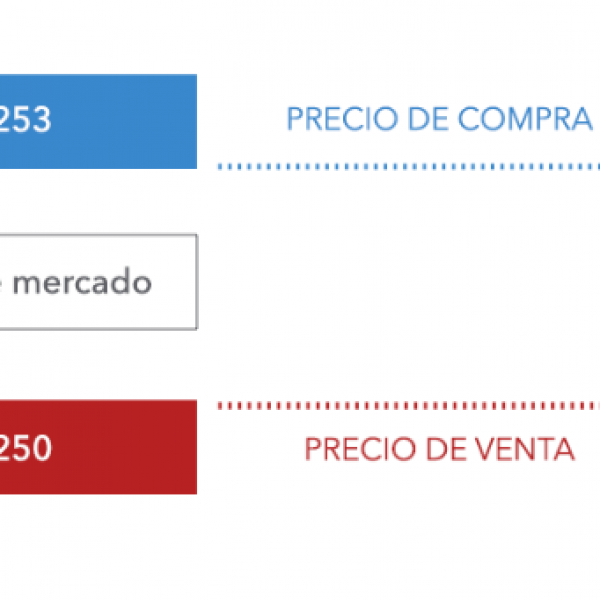

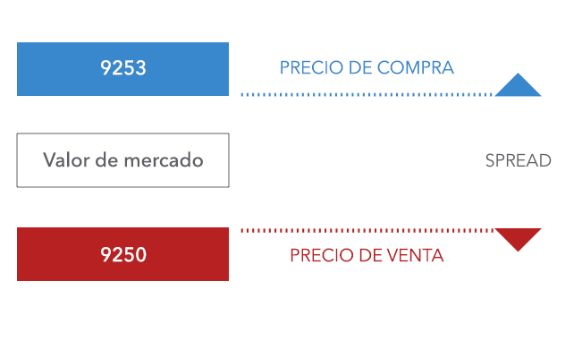

Los precios de los CFD se representan mediante dos precios: el precio de compra y el precio de venta.

- El precio de venta (o precio bid) es el precio al cual podrá abrir un CFD en corto.

- El precio de compra (o precio offer) es el precio al cual podrá abrir un CFD en largo.

Los precios de venta siempre serán ligeramente más bajos que el precio de mercado real, mientras que los precios de compra serán ligeramente más altos. La diferencia entre los dos precios se conoce como spread.

En la mayoría de los casos, el coste para abrir una posición de CFD está cubierto por el spread, lo que quiere decir que los precios de compra y de venta se ajustarán para reflejar el coste de la operación.

La excepción a esto son los CFD sobre acciones, que no llevan un spread asociado como coste. En su lugar, nuestros precios de compra y de venta son iguales que los precios del mercado subyacente y el coste de abrir una posición en este producto se basa en una comisión. Al utilizar una comisión, el acto de invertir en el precio de una acción a través de un CFD resulta similar a la compraventa tradicional de acciones.

Descubre más sobre el concepto de spread

Tamaño de la operación

Los CFD se operan en contratos normalizados (lotes). El tamaño de un solo contrato varía según el activo subyacente sobre el que se invierte, a menudo replicando la forma en que ese activo se comporta en el mercado.

La plata, por ejemplo, se opera en las bolsas de productos básicos en lotes de 5.000 onzas troy, por lo que el contrato de CFD equivalente también tiene un valor de 5.000 onzas troy. En los CFD sobre acciones, el tamaño del contrato equivale normalmente a una acción de la compañía sobre la que inviertes. Para abrir una posición que replique la compra de 500 acciones de BBVA, tendrías que comprar 500 CFD sobre BBVA.

Este es otro motivo por el que el trading de CFD está más cerca del trading tradicional que otros productos derivados.

Duración

La mayoría de las operaciones con CFD no tienen fecha de vencimiento fija, sino que se cierran al realizar otra operación en la dirección contraria a la de apertura. Una posición de compra sobre 500 contratos de oro, por ejemplo, se cerrará vendiendo 500 contratos de oro.

Si mantienes una posición de CFD abierta al final de la jornada, se te aplicará un coste por financiación nocturna (23:00 CET, aunque puede variar en otros mercados internacionales). Este importe refleja el coste del capital que te hemos prestado para permitirte abrir una operación apalancada.

Sin embargo, existe una excepción: los contratos forward (futuros). Un contrato forward (futuros) tiene una fecha de vencimiento en algún momento posterior e incluye en el spread todos los costes de financiación durante la noche.

Beneficio y pérdida

Para calcular el beneficio y la pérdida obtenidos en una operación de CFD, debes multiplicar el tamaño de la posición (número de contratos) por el valor de cada contrato (en puntos de movimiento). A continuación, multiplica esa cifra por la diferencia en puntos entre el precio de apertura y el precio de cierre de tu contrato.

Beneficio o pérdida = (nº de contratos x valor de cada contrato) x (precio de cierre - precio de apertura)

Para calcular el beneficio o pérdida total de una operación, también debes restar los costes o tarifas aplicadas, como pueden ser los costes de financiación nocturna, comisiones o primas de stop garantizado.

Pongamos, por ejemplo, que compras 50 contratos sobre un índice cuando el precio de compra es de 7500. Un contrato equivale a 10€ por punto, por lo que en cada movimiento alcista de 1 punto obtendrás un beneficio de 500€ y, cada vez que el precio baje 1 punto, perderás 500€ (50 contratos x 10€).

Si vendes tus contratos cuando el precio se encuentra en 7505, tu beneficio sería de 2.500€

2500 = (50 x 10) x (7505 - 7500)

Si vendes tus contratos cuando el precio se encuentra en 7497, tu pérdida sería de 1.500€

-1500 = (50 x 10) x (7497 - 7500)

CvTraders = Community Virtual Traders

Bienvenid@ al grupo de la Comunidad Virtual de Traders (CvTraders), un espacio para compartir noticias económico-financieras y aprender sobre el complejo mundo de las Bolsas y Mercados Financieros.

Los principales temas a tratar en el grupo CvTraders son:

- Mercados Financieros

- Trading de CFD (Contratos por Diferencias)

- Indices, Divisas (Forex), Materias Primas, Acciones y Criptomonedas

- Metaverso - Whitepappers

- Análisis Fundamental y Análisis Técnico

Te invitamos a formar parte de éste grupo de trabajo en beneficio social frente a los retos y necesidades en el ámbito educativo

Dudas y comentarios:

Grupo CvTraders "Comunidad Virtual de Traders" (#CvTraders)

¡Comparte, Disfruta y Aprende! (#ComparteDisfrutaAprende)

Por el tipo de sociedad que quieres para el mañana... "PARTICIPA"

Proyecto "Educación para tod@s" (#educationforall)

Este es un grupo para compartir y aprender, no es asesor financiero. Cada persona es responsable de las decisiones que tome como trader en el mercado financiero. El 80% de las personas aproximadamente que invierten en CFD pierden dinero al operar activos en los distintos mercados financieros.